Edellinen vuosi oli arvosijoittajalle hyvä

29.7.2010 | Kohti taloudellista riippumattomuutta

Olen aiemmissa kirjoituksissa kertonut miten arvosijoitusmenetelmistä Magic Formula, Grahamin NCAV (Net Current Asset Value), ERP5 ja Piotroskin menetelmä ovat toimineet niin Euroopan laajuisesti, kuin Suomessa 10 vuoden ajalla vuosina 1999-2009.

Luvut perustuvat Quant Investing -sivuston pitäjän Philip Vanstraceele:n antamiin tietoihin. Näissä menetelmissä käytetty vuosi on aina alkanut 13.6. Viimeisin vuosi tuli siten täyteen noin kuukausi sitten ja nyt tiedot on laskettavissa aina 11 vuoden päähän.

Ikävä kyllä minulla ei ennakkolupauksista poiketen ole antaa tuloksia Ruotsin osalta. Ruotsi, Norja ja Tanska lisättiin palveluun pyynnöstäni mukaan vasta hiljan, eikä niiden osalta vielä löydy tietoja näin pitkiltä ajoilta. Kiinnostuneille tiedoksi, että kyseisten maiden tiedot löytyvät siis nykyään myös palvelusta.

Miten edellinen vuosi sujui arvosijoittajan silmin?

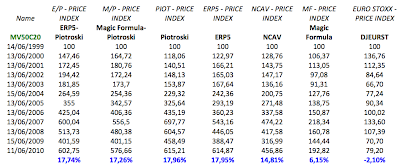

DJ EuroSTOXX indeksi nousi 13.6.2009-13.6.2010 välisenä aikana 12,02%. Kuitenkin jokainen arvosijoitusmenetelmä löi indeksin reilusti. Yllä on tarkemmat tulokset menetelmien toimivuudesta, kun sijoitukset hajautettiin Euroopan alueella 20 yritykseen, joiden markkina-arvo oli vähintään 50 miljoonaa euroa. Lataa tarkemmat tutkimustiedot tämän artikkelin lopusta.

Magic Formula tuotti 33,49%, Piotroskin menetelmä 34,32%, NCAV 44,12% ja ERP5 58,29%. Luvuissa on huima ero indeksin tuottoon. Menetelmien tuotot nyt laskettuna 11 vuoden ajalta, miltä tiedot löytyvät ovat seuraavat (suluissa vanha 10 vuoden vuosituotto):

Luvut perustuvat Quant Investing -sivuston pitäjän Philip Vanstraceele:n antamiin tietoihin. Näissä menetelmissä käytetty vuosi on aina alkanut 13.6. Viimeisin vuosi tuli siten täyteen noin kuukausi sitten ja nyt tiedot on laskettavissa aina 11 vuoden päähän.

Ikävä kyllä minulla ei ennakkolupauksista poiketen ole antaa tuloksia Ruotsin osalta. Ruotsi, Norja ja Tanska lisättiin palveluun pyynnöstäni mukaan vasta hiljan, eikä niiden osalta vielä löydy tietoja näin pitkiltä ajoilta. Kiinnostuneille tiedoksi, että kyseisten maiden tiedot löytyvät siis nykyään myös palvelusta.

Miten edellinen vuosi sujui arvosijoittajan silmin?

(Arvosijoitusmenetelmillä tehdyn sijoituksen kehittyminen vuosilta 1999-2010, lähde: Quant Investing)

(Eri arvosijoitusmenetelmien tuotot vuosilta 1999-2010, lähde: Quant Investing)

DJ EuroSTOXX indeksi nousi 13.6.2009-13.6.2010 välisenä aikana 12,02%. Kuitenkin jokainen arvosijoitusmenetelmä löi indeksin reilusti. Yllä on tarkemmat tulokset menetelmien toimivuudesta, kun sijoitukset hajautettiin Euroopan alueella 20 yritykseen, joiden markkina-arvo oli vähintään 50 miljoonaa euroa. Lataa tarkemmat tutkimustiedot tämän artikkelin lopusta.

Magic Formula tuotti 33,49%, Piotroskin menetelmä 34,32%, NCAV 44,12% ja ERP5 58,29%. Luvuissa on huima ero indeksin tuottoon. Menetelmien tuotot nyt laskettuna 11 vuoden ajalta, miltä tiedot löytyvät ovat seuraavat (suluissa vanha 10 vuoden vuosituotto):

- DJ EuroSTOXX -2,10% (-3,13%)

- Magic Formula 6,15% (3,75%)

- NCAV 14,81% (12,24%)

- ERP5 17,95% (14,55%)

- Piotroski 17,96% (16,45%)

Menetelmät näyttävät siis toimivan edelleen erittäin hyvin Euroopan alueella. Mutta entäpä meillä Suomessa? OMXH25 hintaindeksi tuotti 13.6.2009-13.6.2010 välisenä aikana 32,46% ja OMXH Helsinki Cap GI, jossa on myös osingot mukana 33,67%. Reuna-alueena Suomen tuotot olivatkin Euroopan kärkiluokkaa.

(Menetelmien tuotot vuosilta 1999-2010, markkina-arvo vähintään 10 miljoonaa, lähde: Quant Investing)

(Menetelmien tuotot vuosilta 1999-2010, markkina-arvo vähintään 100 miljoonaa, lähde: Quant Investing)

(Menetelmien tuotot vuosilta 1999-2010, markkina-arvo vähintään 200 miljoonaa, lähde: Quant Investing)

Koska Suomesta löytyy runsaasti pienten yritysten osakkeita katsotaan tarkemmin vähintään 10 miljoonan euron markkina-arvon kategorian tuottoja. Tuotot pitävät sisällään osingot.

Indekseistä molemmat OMX Helsingi Cap GI ja OMXH25 osingot huomioituna löivät sekä Magic Formulan, että NCAV:n tuotot. Sen sijaan Piotroskin 41,49% ja ERP5:n 49,59% tuotot olivat omissa sfääreissään.

Kun tarkastelua laajennetaan koskemaan koko 11 vuoden aikaa näyttää tilanne erilaiselta. OMX Helsinki Cap GI on tuottanut kyseisenä aikana 90,06% eli 6,01% p.a. Jokainen arvosijoitusmenetelmä on tuottanut paremmin.

Kuitenkin verratessa Suomen tuottoja edellisen vuoden ajalta Euroopan laajuisiin tuottoihin samoilla menetelmillä huomaa, että Suomi on tuottanut selvästi heikommin. Henkilökohtaisesti pidänkin näiden menetelmien käyttämistä pelkästään Suomeen liian pienenä hajautuksena. Meillä on osakkeita valittavana vain reilusta sadasta eri yhtiöstä, joten rusinoita on vaikeampi poimia pullasta. Suuremmasta määrästä on helpompi löytää alihinnoiteltuja arvo-osakkeita.

Hajautuksen kasvattaminen Suomen ulkopuolelle tuokin parempia tuottoja. Ohessa on samojen menetelmien tuotot, mutta siten, että nyt osakkeita on poimittu Suomen lisäksi myös Saksasta.

(Suomi ja Saksa, markkina-arvo vähintään 50 miljoonaa euroa, lähde: Quant Investing)

Kuten taulukosta on helppo huomata ovat tuotot järjestäin parempia kuin sijoitettuna ainoastaan Suomeen. Tämän lisäksi sijoittaja voi käyttää suuremman markkina-arvon yhtiöitä, jolloin osakkeen likviditeetti on parempi ja sen myötä myös spread pienempi. Yksinkertaisesti sanottuna riskiä voi siis pienentää hajauttamalla sijoituksia Suomen rajojen ulkopuolelle.

Lataa uudet päivitetyt tulokset vuosilta 1999-2010 Euroopan osalta tästä linkistä.

3 vastausta artikkeliin "Edellinen vuosi oli arvosijoittajalle hyvä"

Anonyymi kirjoittaa:

Miten mielestäsi hajautus esim. Suomen ja Saksan kesken olisi hyvä tehdä Piotroski-menetelmää käyttäen? Ostaa pisteissä top 10 Suomesta ja top 20 Saksasta, vai kenties joillain muilla perusteilla?

11.8.2010 klo 20.05.00

Kohti taloudellista riippumattomuutta kirjoittaa:

Miksi käyttää kahta eri listaa? Itse muodostaisin yhteisen listan, jossa olisi osakkeita niin Suomesta, kuin Saksasta (mahdollista esim. MFIE -palvelussa). Sitten ostaisin tuolta yhteislistalta kärjestä lähtien niin montaa, että saa halutun suuruisen hajautuksen.

Näin ostot painottuvat enemmän sinne, missä on paremmin saatavilla sellaisia yhtiöitä, jotka ovat hyvässä taloudellisessa kunnossa, mutta silti edullisesti hinnoiteltuja.

11.8.2010 klo 20.20.00

Anonyymi kirjoittaa:

Kun listoja on mahdollista muodostaa useammasta pörssistä yhdessä, kysymys tosiaan on irrelevantti :)

Kiitokset nopeasta vastauksesta!

12.8.2010 klo 9.23.00

Jätä kommentti